As instituições financeiras, antes de liberar qualquer tipo de crédito ao cliente, seja empréstimo, consignado ou financiamento imobiliário precisa saber da vida do mesmo: se é um bom pagador, se está com nome limpo, quais foram suas últimas dívidas. Para isso existe o SCORE, um tipo de pontuação que varia de zero a 1.000 e é calculada com base no histórico financeiro do consumidor. É por isso que, ao financiar um imóvel, o banco precisa atestar a capacidade em honrar o pagamento. “Isso inclui a comprovação de renda, a consulta aos órgãos de restrição de crédito, entre outros meios. Os clientes que possuem relacionamento com determinado banco podem obter algumas vantagens, como melhores condições de pagamento, eventual redução de juros ou até mesmo obter um aporte maior de recursos para o financiamento do imóvel”, ressalta Sandro Carlesso, presidente da Associação das Empresas do Mercado Imobiliário (Ademi-ES).

Quanto preciso ter de score para financiar um imóvel?

Na verdade, não existe um número ideal para ser suficiente para o financiamento imobiliário. A concessão ou não do financiamento depende de uma análise minuciosa. “Mas é evidente que os clientes que possuem um bom histórico de consumo terão mais sucesso e eventualmente mais vantagens junto ao agente financeiro”, diz Sandro.

Cruzamento de dados

A referência inicial dos bancos é o CPF, que está diretamente ligado ao score. E é através desses dados que as instituições financeiras vão analisar sua capacidade de honrar com o compromisso e, a partir disso, determinam a porcentagem máxima que a sua renda pode ser comprometida. Essa porcentagem gira entre 20% a 30% do total da renda.

Relacionamentos com bancos são importantes

Outros fatores que também facilitam a concessão ao crédito é o relacionamento que você possui com o banco desejado. Ter uma conta bancária, a contratação de produtos, cartões de crédito, títulos de capitalização e outros serviços contam positivamente na contratação do crédito imobiliário, inclusive podendo reduzir a taxa de juros.

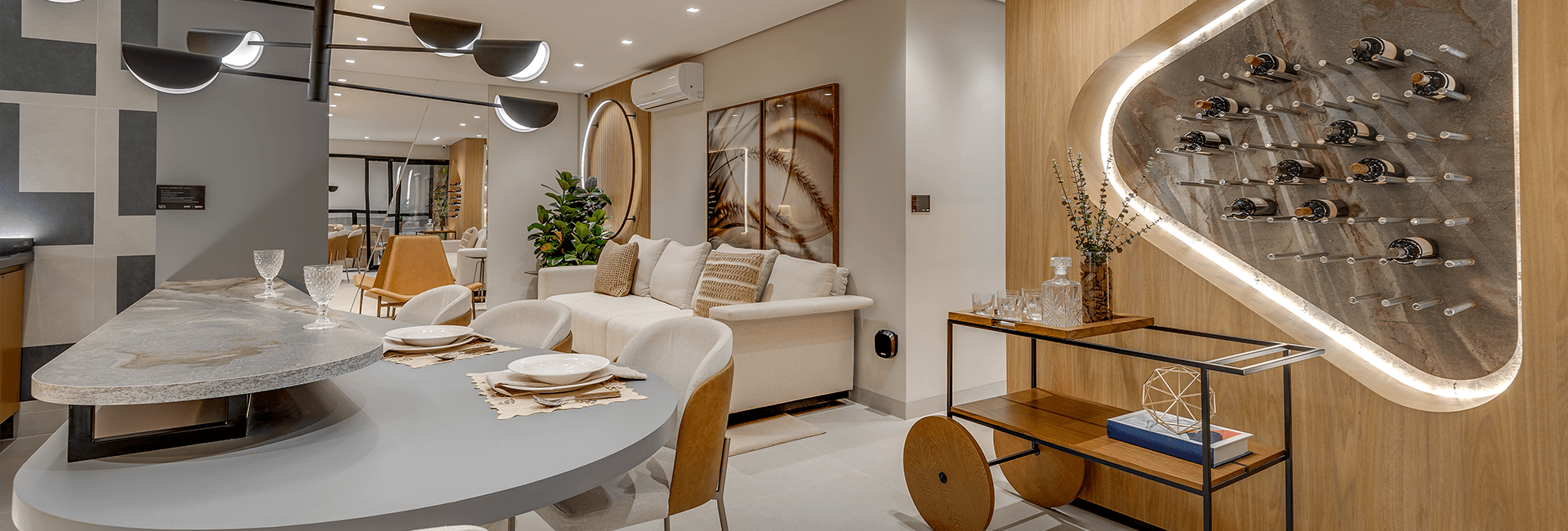

Com a SELIC em baixa e com os bancos cada vez mais competitivos apresentando novas possibilidades de financiamento, essa pode ser a sua chance de morar na região mais desejada da cidade! A Dinâmica Engenharia apresenta, agora, o Muy Bueno. Ele é pra você, que quer facilidade e uma vida mais leve, até no bolso. #VivaeConviva na melhor região de Goiânia. Acesse: www.muybuenocondominio.com.br e confira como é seu novo lar!